| Рубрикатор |  |

|

| Статьи |  |

ИКС № 4 2022 |  |

|

| Николай НОСОВ | 23 августа 2022 |

Цифровой рубль становится ближе

Банк России ускоряет ввод цифрового рубля – уже в 2023 г. планируется запустить пилотные расчеты, в том числе с использованием смарт-контрактов. В 2024 г. к платформе цифрового рубля начнут поэтапно подключать все российские банки.

Этапы большого пути

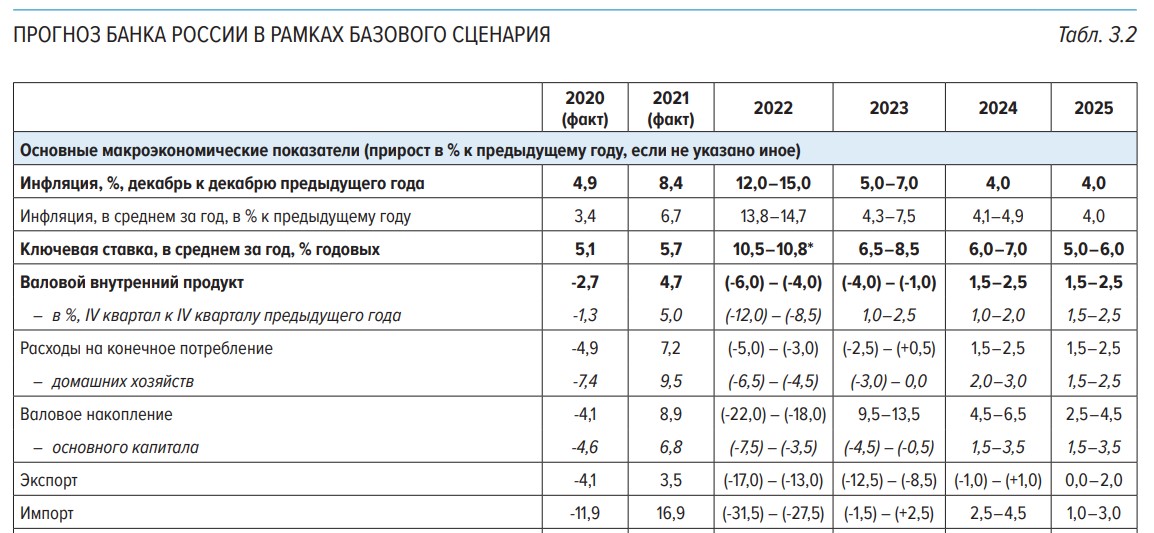

Банк России анонсировал дорожную карту введения в стране третьей формы денег: на своем сайте регулятор опубликовал проект «Основные направления единой государственной денежно-кредитной политики на 2023 г. и на период 2024–2025 гг.». В документе он разъясняет свой взгляд на реализацию денежно-кредитной политики в новых экономических условиях – действия санкций и ухода с российского рынка ряда иностранных игроков, а также дает сценарии развития экономики на ближайшие три года.

Источник: Банк России

Согласно прогнозу Банка России, в декабре 2022 г. годовая инфляция достигнет 12–15%. Валовый внутренний продукт упадет на 4–6%, в 2023 г. – еще на 1–4% и стабилизируется лишь в 2024-м. Но это не повод отказываться от планов цифровизации, которая поможет справиться с новыми вызовами. В частности, снижение транзакционных издержек при введении цифрового рубля поддержит конкурентоспособность российской экономики.

Первые тестовые транзакции с платформой цифрового рубля уже прошли в феврале 2022 г. Клиенты ВТБ и ПСБ зарегистрировались как пользователи платформы, открыли цифровые кошельки, обменяли безналичные рубли со своего банковского счета на цифровые рубли и отправили другим пользователям платформы.

Переход на цифровой рубль будет постепенным. В 2022 г. – тестирование платформы, в 2023 г. – пилотные расчеты между физическими лицами, а также физическими лицами и предприятиями на реальных деньгах.

Кроме того, в 2023 г. ограниченному кругу участников будет предоставлена возможность заключения и исполнения на платформе цифрового рубля смарт-контрактов – сделок, автоматически исполняемых при наступлении заранее определенных сторонами условий. Пришедший из сферы криптовалют функционал позволит оптимизировать бизнес-процессы, минимизировать время и издержки при проведении сделки.

В 2024 г. Банк России начнет поэтапно подключать к платформе цифрового рубля все кредитные организации, увеличит количество доступных вариантов платежей и операций с использованием смарт-контрактов. По мере готовности Федерального казначейства станут возможны платежи цифровыми рублями как в пользу государства, так и от государства в пользу физических лиц и предприятий. Банк России начнет сотрудничать с другими центральными банками, разрабатывающими собственные цифровые валюты, для проведения трансграничных и валютно-обменных операций.

В 2025 г. планируется реализовать офлайн-режим цифрового рубля, осуществить подключение небанковских финансовых посредников, финансовых платформ, биржевой инфраструктуры.

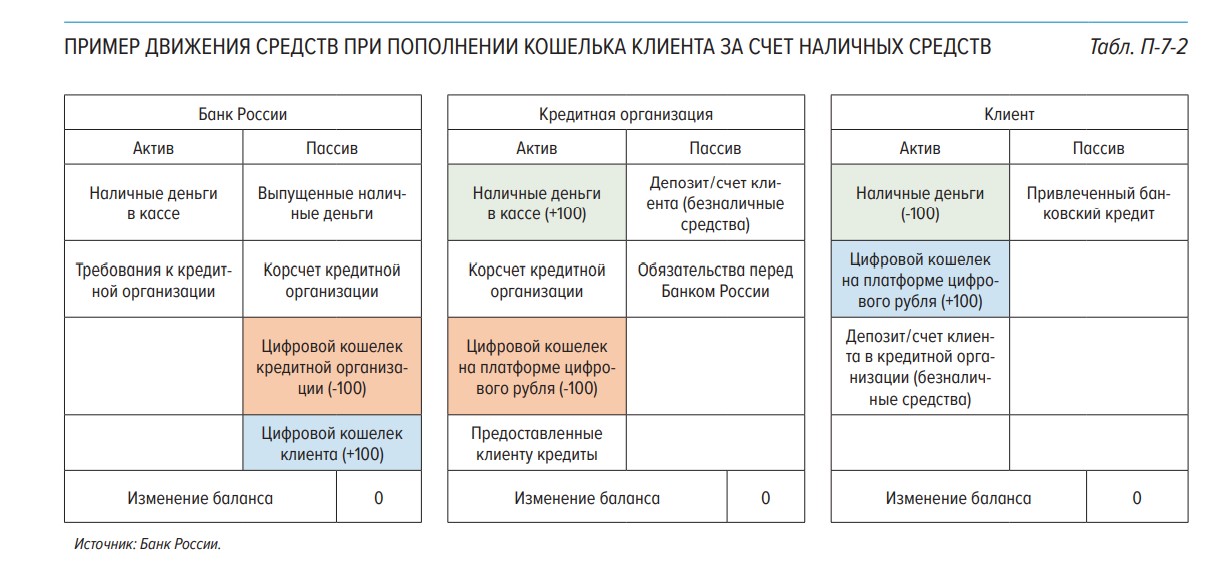

Источник: Банк России

Повышение доверия

Дискуссии о схемах и целесообразности введения третьего вида денег, объединяющего преимущества наличного и безналичного цифрового рубля, идут уже два года. На самый радикальный вариант – исключить из цепочки коммерческие банки – регулятор не пошел. Со своими цифровыми рублями в информационной системе Банка России, состоящей как из компонентов централизованной системы, так и распределенных реестров, клиент будет работать через коммерческие банки. Но цифровые рубли, полученные коммерческим банком от клиента, останутся деньгами клиента. Он сможет получить к ним доступ через разные банки, и эти деньги не пропадут с исчезновением финансовой организации, например, из-за отзыва лицензии. Хранение цифрового рубля в контуре информационной системы Банка России повышает доверие населения к безналичным расчетам, ведь, как и в случае наличных денег, цифровые рубли будут обязательством Банка России.

В документе представлены основные схемы проводок при работе с цифровым рублем. Например, при обмене наличных денег на цифровые клиент вносит наличные в кассу банка. Сумма переводится на цифровой кошелек банка в Банке России, оттуда – на цифровой кошелек клиента.

Одним цветом обозначены одинаковые категории активов и пассивов

Другие преимущества цифрового рубля

Цифровой рубль позволит создавать инновационные сервисы на основе смарт-контрактов и повысит доступность финансовых услуг, в том числе на отдаленных и малонаселенных территориях России, благодаря возможности проведения расчетов без доступа к интернету. Цифровые рубли можно будет восстановить при потере устройства, на котором они хранятся.

Кроме того, глава Банка России Эльвира Набиуллина заявляла, что внутри одного банка переводы цифровых денег должны быть полностью бесплатными, т.е. банки не должны взимать комиссию за эту услугу при переводах цифровых рублей между физлицами.

Цифровой рубль выгоден для государства, так как повышает прозрачность платежей. Также введение цифрового рубля позволит реализовать технологию «окрашивания», т.е. возможность выбирать целевое направление использования – например, виды товаров и услуг, за которые можно расплатиться «окрашенными» цифровыми рублями. В результате повысится эффективность целевых государственных расходов, в том числе в рамках госзакупок и госконтрактов. «Окрашенные» цифровые рубли будут являться таким же компонентом денежного предложения, как и обычные цифровые рубли и наличные деньги, и наравне с ними использоваться в расчетах. Банки смогут зарабатывать на дополнительных сервисах, построенных на цифровом рубле.

Финансовая стабильность

По мнению регулятора, введение цифрового рубля и переток средств с банковских счетов клиентов в цифровые кошельки на платформе Банка России не создают рисков для финансовой стабильности. Плавный переход даст возможность кредитным организациям адаптироваться к изменению структуры их балансов. А Банк России будет компенсировать отток ликвидности из банков с помощью существующих инструментов денежно-кредитной политики.

Представляются незначительными и риски для финансовой стабильности, связанные с перетоком средств из банковских депозитов в цифровые рубли в результате так называемого бегства в качество, которое возникает при сомнениях в устойчивости банковского сектора. Удержать деньги клиентов коммерческим банкам поможет система страхования вкладов и начисляемые по вкладам проценты. Чтобы избежать конкуренции с банковским сектором, Банк России решил не начислять проценты на средства в цифровых кошельках на его платформе. Поэтому массового оттока денег из коммерческих банков не ожидается, и они смогут и дальше осуществлять кредитование российской экономики. Введение цифрового рубля не затронет фундаментальные основы функционирования банковской системы.