| Рубрикатор |  |

|

| Статьи |  |

ИКС № 3 2023 |  |

|

| Александр БАРСКОВ | 19 июня 2023 |

Санкт-Петербург – рынок контрастов

При дефиците стойко-мест в коммерческих ЦОДах на рынке Санкт-Петербурга в ближайший год ввода в эксплуатацию крупных объектов не планируется. Тем не менее эксперты, выступавшие на конференции «ЦОД: модели, сервисы, инфраструктура», верят во взрывной рост – через два-три года.

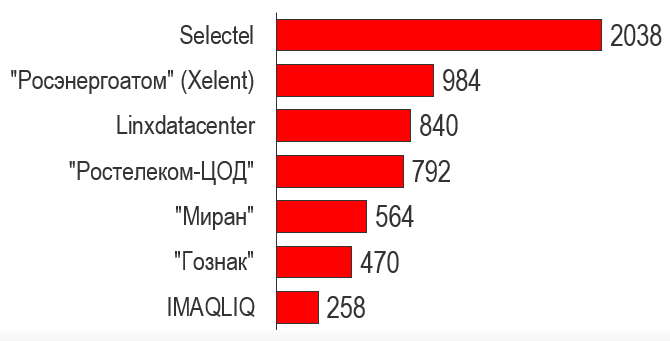

Сегодня в Санкт-Петербурге насчитывается 7,2 тыс. стойко-мест в коммерческих ЦОДах (здесь и далее данные iKS-Consulting). Лидер этого рынка – компания Selectel, общая емкость площадок которой составляет 2038 стойко-мест (рис. 1). Далее идут сразу три оператора, владеющие сопоставимой емкостью: «Росэнергоатом» (ЦОД Xelent, 984 стойко-места), Linxdatacenter (840) и «Ростелеком-ЦОД» (792).

Источник: iKS-Consulting

Рис. 1. Лидеры рынка коммерческих ЦОДов Санкт-Петербурга

7,2 тыс. стойко-мест – это примерно 12% всего российского рынка (доминирует Москва – 42,3 тыс. стойко-мест). Показательно, что доля СЗФО в промышленном производстве России составляет те же 12% (а Санкт-Петербург – основной промышленный центр этого федерального округа). Поэтому все логично, считает ведущий консультант iKS-Consulting Станислав Мирин.

Однако ряд экспертов прогнозируют существенный рост рынка Санкт-Петербурга в ближайшее время. «Петербург интересен. Это город с колоссальным интеллектуальным потенциалом. Можно растить кадры, взаимодействовать с местными университетами. Ближайшие два-три года увидим опережающий рост», – считает Павел Кулаков, генеральный директор компании Oxygen.

Среди преимуществ Северной столицы в первую очередь называют высокую концентрацию квалифицированных кадров. С. Мирин также отмечает хорошую телеком-связность с Москвой и Европой. «Рынок Санкт-Петербурга перспективный, с высоким потенциалом, вводимые мощности дата-центров продаются достаточно быстро», – добавляет он.

География роста

По мнению Александра Мартынюка, сооснователя ГК Key Point, сегодня многие компании в России не могут строить собственные ЦОДы – по крайней мере из-за санкций это стало для них затруднительным. Это также увеличивает спрос на коммерческие дата-центры. Причем в данный момент это рынок продавца: доходы растут значительно быстрее, чем емкость.

Выступают Евгений Вирцер (слева) и Александр Мартынюк

ГК Key Point успешно развивает проект федеральной сети ЦОДов, который она анонсировала всего год назад – на предыдущей конференции «ЦОД» в Санкт-Петербурге. Как рассказал Евгений Вирцер, сооснователь ГК Key Point, уже запущена в эксплуатацию первая очередь ЦОДа во Владивостоке на 440 стоек, причем объект имеет сертификат Tier III от Uptime Institute. Начата вторая очередь. Активно идет стройка в Новосибирске – запланировано две очереди по 2,2 МВт ИТ-мощности каждая (440 ИТ-стоек по 5 кВт). Проект аналогичной емкости стартовал в Екатеринбурге. Вдвое более масштабный объект (четыре очереди по 2,2 МВт ИТ-мощности) строится в Ставрополе. Все упомянутые площадки планируется ввести в эксплуатацию в первой половине 2024 г. Небольшой дата-центр в Южно-Сахалинске (две очереди по 250 кВт ИТ-мощности) намечено завершить в декабре текущего года.

В ближайших планах Key Point строительство ЦОДа в Северной столице не значится. «Всему свое время. Наверняка придем и в Питер. Изначально шли от дальних регионов, где рынка услуг коммерческих ЦОДов нет совсем», – пояснил Е. Вирцер.

Амбициозные планы развития и у лидера российского рынка коммерческих ЦОДов компании «Ростелеком-ЦОД». «Мы видим лавинообразный рост спроса. Хотим за пять лет более чем удвоить емкость своих площадок и, возможно, планы скорректируем в сторону увеличения», – сообщил Алексей Забродин, технический директор «Ростелеком-ЦОД».

Выступает Алексей Забродин

Сегодня у компании в Москве 11,5 тыс. стойко-мест, в регионах (Санкт-Петербург, Удомля, Екатеринбург, Новосибирск) – 3 тыс. стоек. К 2028 г. планируется в Москве добавить еще 14,7 тыс., а в регионах – 5,8 тыс. стойко-мест, причем 900 из них в Санкт-Петербурге. Доля компании на рынке коммерческих ЦОДов с сегодняшних 26% должна увеличиться до 33%.

Говоря о новых вызовах, А. Забродин отметил очевидные сложности доступа к передовым технологиям, рост себестоимости строительства ЦОДов, новые требования к защите объектов – как информационной, так и физической. Появились новые угрозы, в том числе террористические атаки. «ЦОД – довольно хрупкое сооружение, и любой летательный аппарат может нанести серьезный урон. Когда раньше мы говорили, что в Удомле есть штатное ПВО, многие улыбались. Сейчас очевидно, что это наше серьезное конкурентное преимущество», – констатировал он.

Повышение важности ИТ-сервисов и одновременно рисков нарушения их предоставления подогрело интерес к георезервированию. При этом потенциально узким местом может стать масштабирование ресурсов оптических каналов связи. «Мы наблюдаем взрывной рост ЦОДов, чего нельзя сказать об оптических интерконнектах, – продолжает технический директор «Ростелеком-ЦОД». – Для решения этой проблемы нужно сотрудничество операторов».

Перспективным направлением развития многие эксперты называют Edge Computing: если потребитель не идет в ЦОД, значит надо ЦОД подвинуть к потребителю. Для этого «Ростелеком-ЦОД» занялся разработкой контейнерных и модульных ЦОДов, которые можно не только установить рядом с потребителем, но и при необходимости переместить (что важно, например, для нефтегазовой отрасли). Еще одно перспективное направление разработок «Ростелеком-ЦОД» – альтернативные методы охлаждения ЦОДа. Компания изучает возможность внедрения термального охлаждения, которое пригодно для любого региона с умеренным климатом в прибрежных районах озер, морей, рек. Использование такого метода позволит строить объекты с PUE, равным 1,1–1,3.

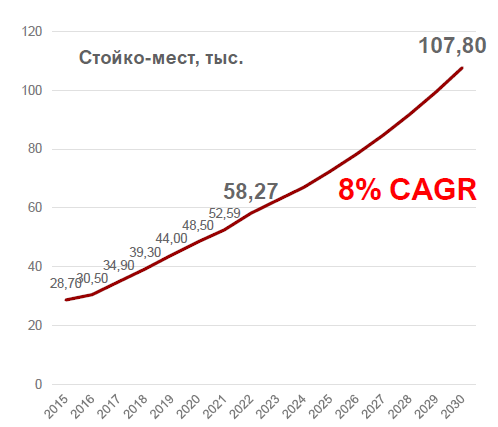

Разрыв спроса и предложения

В целом российский рынок коммерческих ЦОДов, по прогнозу iKS-Consulting, к 2030 г. удвоится, достигнув 107,8 тыс. стойко-мест (сегодня – 58,3 тыс. стойко-мест). Среднегодовой рост составит 8%. Это консервативная оценка. Есть и более оптимистичный сценарий, который предполагает рост каждый год в среднем на 14%. Но хватит ли таких темпов развития для покрытия потребностей в цифровой инфраструктуре?

Источник: iKS-Consulting

Рис. 2. Рост числа стойко-мест в коммерческих ЦОДах

«Сколько будет нужно стоек к 2030 г., не знает никто», – признает Дмитрий Горкавенко, директор по развитию бизнеса iKS-Consulting. При этом, по оценке эксперта, рост потребности в вычислительных мощностях в сегменте «Цифровые платформы» составляет 12–14%, в сегменте «Банки и финансы» – 18–25%, а в сегменте «Нефтегаз» – 20–25%. Это существенно превышает самый оптимистичный прогноз увеличения емкости коммерческих ЦОДов. Разрыв между потребностью и предложением налицо.

На российском рынке услуг colocation дефицит стойко-мест уже очевиден. На рынке Москвы он наблюдается с 2018 г., а сейчас эта проблема остро встала и в Санкт-Петербурге. Но, к сожалению, значимых предпосылок для преодоления дефицита нет, как отмечает Д. Горкавенко.

Облаков все больше

Эксперты iKS-Consulting полагают, что дефицит стойко-мест в коммерческих ЦОДах может «выдавливать» клиентов с этого рынка в сегмент альтернативных инфраструктурных сервисов, в первую очередь облачных. И неудивительно, что по темпам роста облачный рынок существенно опережает рынок colocation. Так, в 2022 г. рынок инфраструктурных облачных сервисов (IaaS и PaaS) увеличился на 49%.

В качестве главного тренда облачного рынка Тимур Юсипов, директор по стратегии компании Oxygen, называет рост частных облаков, а главной причиной этого считает увеличение санкционных рисков. Растет и сегмент on-premise, т.е. размещение ИТ-систем на собственных площадках компаний. Также эксперт отмечает существенное повышение спроса на услуги «оборудование как сервис» (HaaS), что также является ответом на рост санкционных рисков.

Выступает Тимур Юсипов

При этом, как уже говорилось, классические облака также быстро растут. И все больше компаний используют сразу несколько вариантов размещения своих ИТ-ресурсов: on-premise, частные и публичные облака, а то и все сразу.

Задача интеграции всего этого в единое целое, особенно когда нужно обеспечить безопасность гетерогенной распределенной системы, весьма непроста. Как считает Т. Юсипов, оптимальный вариант ее решения – работа по модели облачного интегратора, которую и избрала Oxygen. Используя свои и сторонние сервисы, компания выступает в роли интегратора для ИТ-департамента заказчика. В качестве примера эксперт привел проект, в котором для заказчика были задействованы собственный ЦОД Oxygen (услуги HaaS), услуги colocation в стороннем ЦОДе, а также публичное облако Oxygen и партнера, и все было объединено в единую систему.

Барьеры строительства

Но для любого облака нужна основа – ЦОД. Поэтому приоритетное развитие облаков только обостряет нехватку емкости коммерческих ЦОДов и обнажает проблемы строительства новых объектов. В качестве главной многие называют высокую стоимость капитала, что увеличивает сроки окупаемости инвестиций. «Доступ к дешевым деньгам действительно может помочь, – считает Е. Вирцер. – Проект во Владивостоке мы сделали при помощи льготных денег. Это очень помогло. В других городах этого нет».

Другой серьезной проблемой многие видят сложность поиска новых площадок и подключения к электросетям. «Находить площадки с каждым годом все сложнее и сложнее», – сетует Илья Хала, генеральный директор компании 3data. «Выбор площадок, как и получение мощности, это отдельный челендж. Но пока с этим справляемся», – отмечает А. Мартынюк. «В льготное техприсоединение не верю – слишком серьезный оппонент в лице энергетиков», – добавляет Е. Вирцер.

Впрочем, для разных игроков проблемы разные. «Деньги – самое простое. Коммерсант всегда найдет. А вот найти площадку, да еще с энергетикой, – это боль», – говорит А. Забродин.

Однако все сходятся в том, что существующие игроки, даже при выполнении всех амбициозных планов, не смогут удовлетворить весь спрос. Многие надеются, что на рынок строительства ЦОДов выйдут крупные девелоперы, которые умеют находить электричество и быстро строить.

Важно сделать ЦОДы привлекательными объектами недвижимости, считает И. Хала. Одно из решений – включение ЦОДов в действующие городские программы. Например, в Москве есть программа, в рамках которой девелоперы, строящие помимо жилья другие полезные для города объекты недвижимости, получают определенные налоговые льготы.

Евгений Вирцер, Павел Кулаков, Илья Хала, Алексей Забродин

«Из тех девелоперов, кто подходит к снаряду под названием “ЦОД”, через пару лет один-два станут полноценными игроками на рынке строительства ЦОДов», – прогнозирует Е. Вирцер. «Девелоперы вряд ли пойдут в операторы, но они настолько хорошо строят, что за этим есть вариант развития», – рассуждает А. Забродин. Получается, что девелоперы могут стать важной частью цепочки «жизни» ЦОДа: будут строить и продавать объекты операторам, которые станут дооборудовать их инженерными системами и далее эксплуатировать. В результате каждый будет делать то, что умеет лучше всего. Такой вариант преодоления дефицита емкости коммерческих ЦОДов на данный момент видится едва ли не оптимальным.

Санкт-Петербург –

Москва

Заметили неточность или опечатку в тексте? Выделите её мышкой и нажмите: Ctrl + Enter. Спасибо!